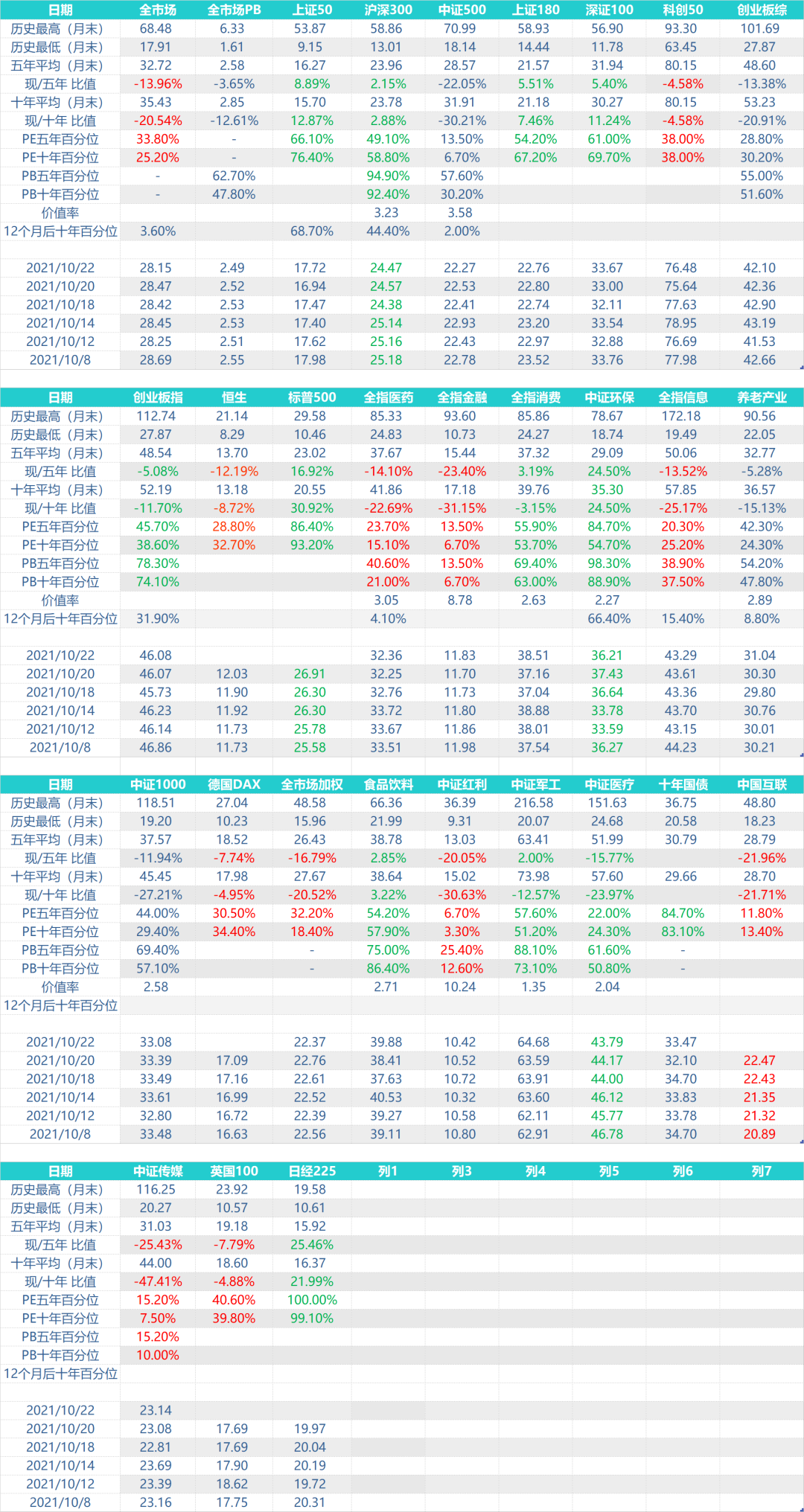

说明:注:恒生指数数据推送较慢,大多数情况只能更新前一天数据。

创业板“十年数值”从2009年10月开始取值现处百分位表示今天的估值在历史上所处百分位。例如85%,代表比历史上85%的时间都贵。

正文前,提示新朋友可以去先下载各策略说明:链接:

https://pan.baidu.com/s/166TylmFQJAxzetQxztw6nw提取码:ddup 几个策略看看密码chinaetfs 其中网格的部分看公众号文章更清楚近期红利指数持续调整。从最高点到周五收盘,已经跌了11%。

我不知道各位朋友是如何看待。在我的持仓中,红利占据了非常大的比例。面对它的调整,我的内心毫无波动,因为我知道自己持有它的意义。

今天我有一笔理财到期。我去银行app看了看,发现目前的理财产品收益率惨不忍睹。四大行不用说了,低的可怕。就算招行这样的优秀商业银行,半年内的理财产品收益率能在3.6%以上已经是非常不错了。

我说这个的意思是想说,如果你有一笔长期不动的,想要获得比较稳妥收益的资金,那么我想不出卖掉低成本的红利基金,再去拿它买什么品种。

我们每个人的投资组合都应该是一个攻守兼备的集团军。一场战争中,不可能只有陆军,也不可能只有空军或者海军。更不能没有火箭部队,甚至后勤补给单位。

我们的组合中有犀利进取的部分,就要有能够稳住大局不至于在危险时刻全线崩溃的部分。

而红利,我想,在我的资产组合中,就发挥了稳定增值的作用。

来看一些数字,大家要记住,我刚才说的几个月的理财收益率一般在3.x%。

中证红利经过一轮比较大的上涨,目前的股息率依然在4.3%左右。股息率,也就是股息/股价。对于我们这些成本较低的朋友来说,这个数字更加夸张。因为我们的成本低。持股成本越低,则股息率越高。

并没有结束。

理财产品与权益类品种的不同,在于理财产品拿到本金和利息就没有别的了。然而权益类品种除了股息,还能享受到资产上涨的收益。

我们用持仓的富国红利为例。

实际上,富国红利近年来相比于中证红利全收益来说,并未取得特别大的超额收益。所以我们可以认为,它的净值走势基本可以代表中证红利指数的真实收益率。

富国红利是2008年11月20日成立的。成立至今12.9年,总收益率308%,年化收益率11.51%。

当然了,2008年底是钻石坑,这个数据并不能说明正常情况。

那么近十年,它的收益率是196.74%,非常有意思的是,近十年的年化收益率也是11.49%。

近五年的收益率是56.93%,年化收益率为9.43%。

近三年的收益率是46.65%,年化收益率是13.61%。

近一年的收益率为18.51%。

当然了,我们用现在的眼光看,也就是说,在红利涨了一波后看,也许这些数字都会比涨之前高一些。但我请朋友们注意的是,即使在涨完一波之后,中证红利的PE/PB百分比四个数字依然是6.7%/3.3%/25.4/12.6。即使我们取其中最高的25.4%,也只能说明从历史的角度看,该指数并未高估。

从绝对值的角度看,中证红利等权PE依然只有10倍出头,PB是1.3倍,不高。

从股息率刚才也说了,依然有4.3%。

也就是说,如果未来这个估值保持常态,那么这个指数的全收益年化收益率,我个人认为,7%以上应该是没有什么问题。如果赶上资产膨胀的大年卖出,年化10个点以上不是问题。

甚至有可能冲击更高。

更何况,万一富国能跑出点超额收益来呢。不用多,每年一个点就已经非常不得了了。

那么,我现在卖出它,要去买什么品种才有这么稳又让人能够接受的品种呢。我看了一圈,没发现。

所以,我没法卖。现在卖出这个品种,违反了我的投资原则,即使它未来跌回起点,甚至再次浮亏,我也无法说服自己卖出。