说明:注:恒生指数数据推送较慢,大多数情况只能更新前一天数据。

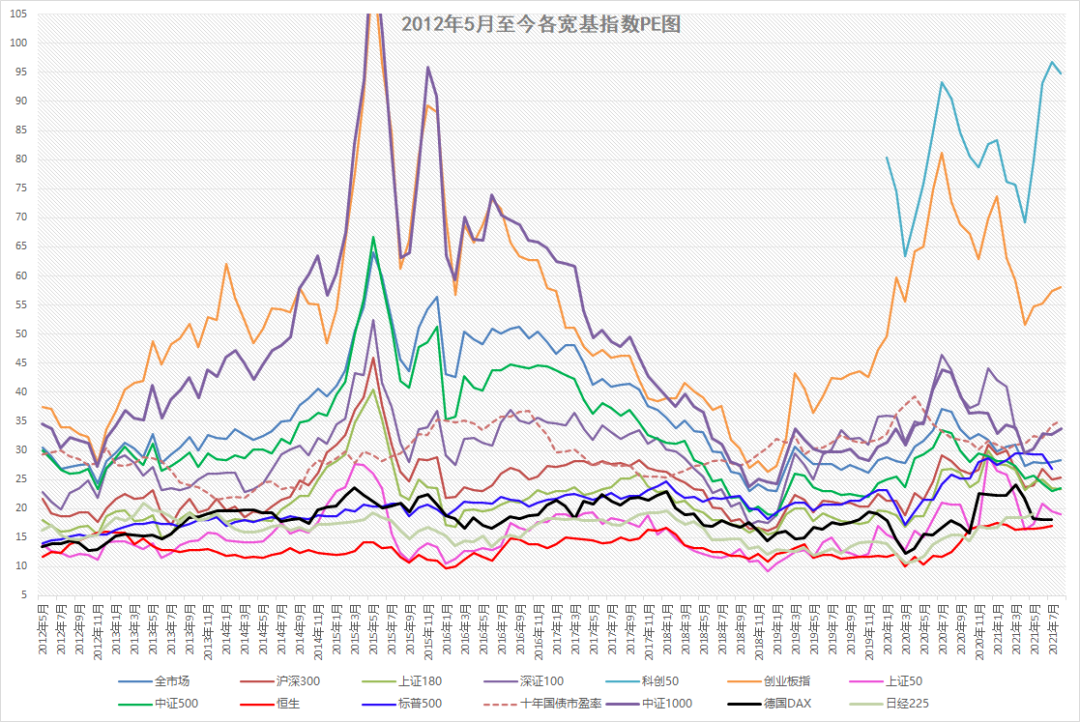

创业板“十年数值”从2009年10月开始取值现处百分位表示今天的估值在历史上所处百分位。例如85%,代表比历史上85%的时间都贵。

正文前,提示新朋友可以去先下载各策略说明:链接:

https://pan.baidu.com/s/166TylmFQJAxzetQxztw6nw提取码:ddup 几个策略看看密码chinaetfs 其中网格的部分看公众号文章更清楚今天是月末,又是半年报披露最终期限。所有上市公司半年报披露完毕,今天展开讲讲。

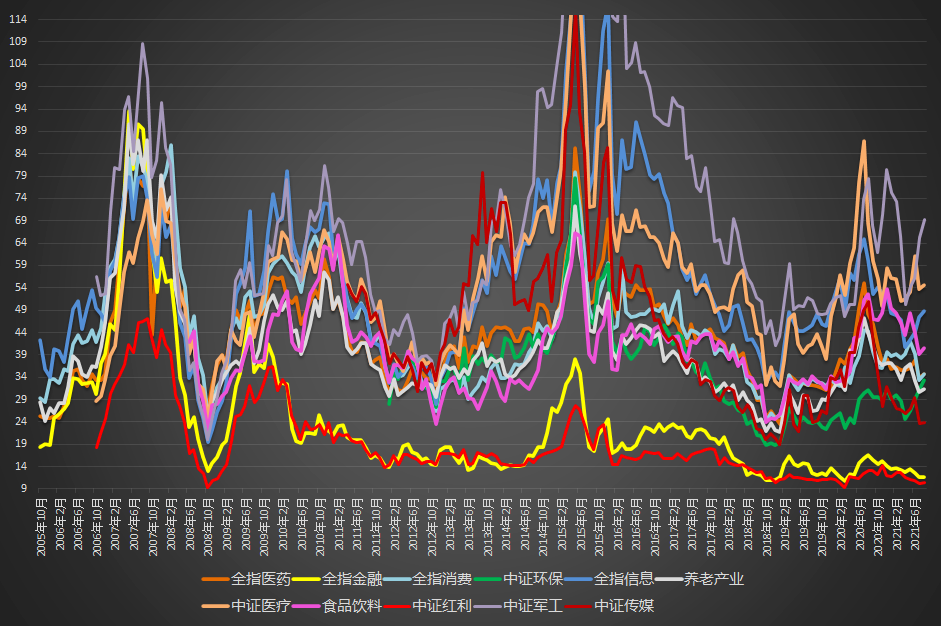

首先,之前利润增速强势的品种二季度增速放缓。没错,我说的就是医药和消费。

医药还好,二季度利润增长将近20%。18%、19%的样子。看起来不错是吗?还记得一季度是多少吗,将近50%。

再看消费。

全指消费130只可比公司,有77只二季度利润下降。占比59%。这可是利润持续增长的消费啊。今天看到其中长牛的海天二季度发生了十年来从未发生过的利润下降,可见一斑。

今天消费依然在创这波调整以来的新低,从最高点到现在,跌幅已经有32%。这就叫做“双杀”——估值高+业绩不及预期,导致品种大幅下跌。

与之相对应的,是“双击”。

代表性的是谁?是红利。

今天红利继续大涨2%,我们持仓的富国红利将再创历史新高。今年以来涨幅已经超过20%。

双击的意义是,估值低+业绩超预期增长。

红利的估值当然低,无论从绝对值还是自己的相对值来说。因为大家对它的预期太低了。谁能想到红利的成分股今年转到了风口上,那么红利指数二季度业绩增长是多少?

20%+。这个数字当然与环保等高增长行业比,但你要知道,历史上红利的利润增速一般都不会超过10%,甚至在5%以下。这个极度的20%多已经远超预期了。

双击的结果就是涨。

为什么说环保是高增速,因为它的行业整体利润增速达到了接近40%,几乎是所有我监控的行业中最高的。

所以各位有没有发现一个问题,那就是虽然我们一直在说市场是不理智的,蠢人很多,但其实作为一个整体来说,市场真的非常有效。市场往往能提前几个季度发现某个行业将大幅增长,然后提前介入。

再看传媒。传媒目前是唯一一个PE/PB全部在五年/十年估值百分比10%以下的一个行业。

它的二季度增速有20%多。43家可比公司中,有14家利润下降,占比33%。换句话说,有67%的公司利润在增长。

我看了一下这几个月出现过的估值进入历史最高/最低区域的行业:2020年12月到2021年2月,养老产业PB进入历史最高区域。大家可以看看养老2月后的跌幅,今天继续新低。

医疗在2020年8月进入历史最高区域,目前也是不断下跌。

创业板指在2020年7月进入,目前点位高于那个时候。

食品饮料在2020年9月到2021年2月,进入历史最高区域。其结果就是到现在的暴跌。

也就是说,最近十几个月中,出现过历史最高区域的指数,除了创业板,全部下跌。那么,出现过历史最低区域的呢。

2019年11月,500、医药、环保历史最低区域;

2020年5月、2021年1月、6月、7月,红利出现过历史最低区域;

2021年4月、6月、7月,金融;

2021年7月、8月,传媒。

目前,稍早的医药、500、环保全部验证,在最低区域买入会有很好的回报。今年的红利也可以验证。所以现在的问题就是,目前还在最低区域的金融和传媒,还会延续规律吗?

各位可以自己思考一下。这样的思考,是市场经验有价值的积累。会对大家未来几十年的投资有非常巨大的帮助。

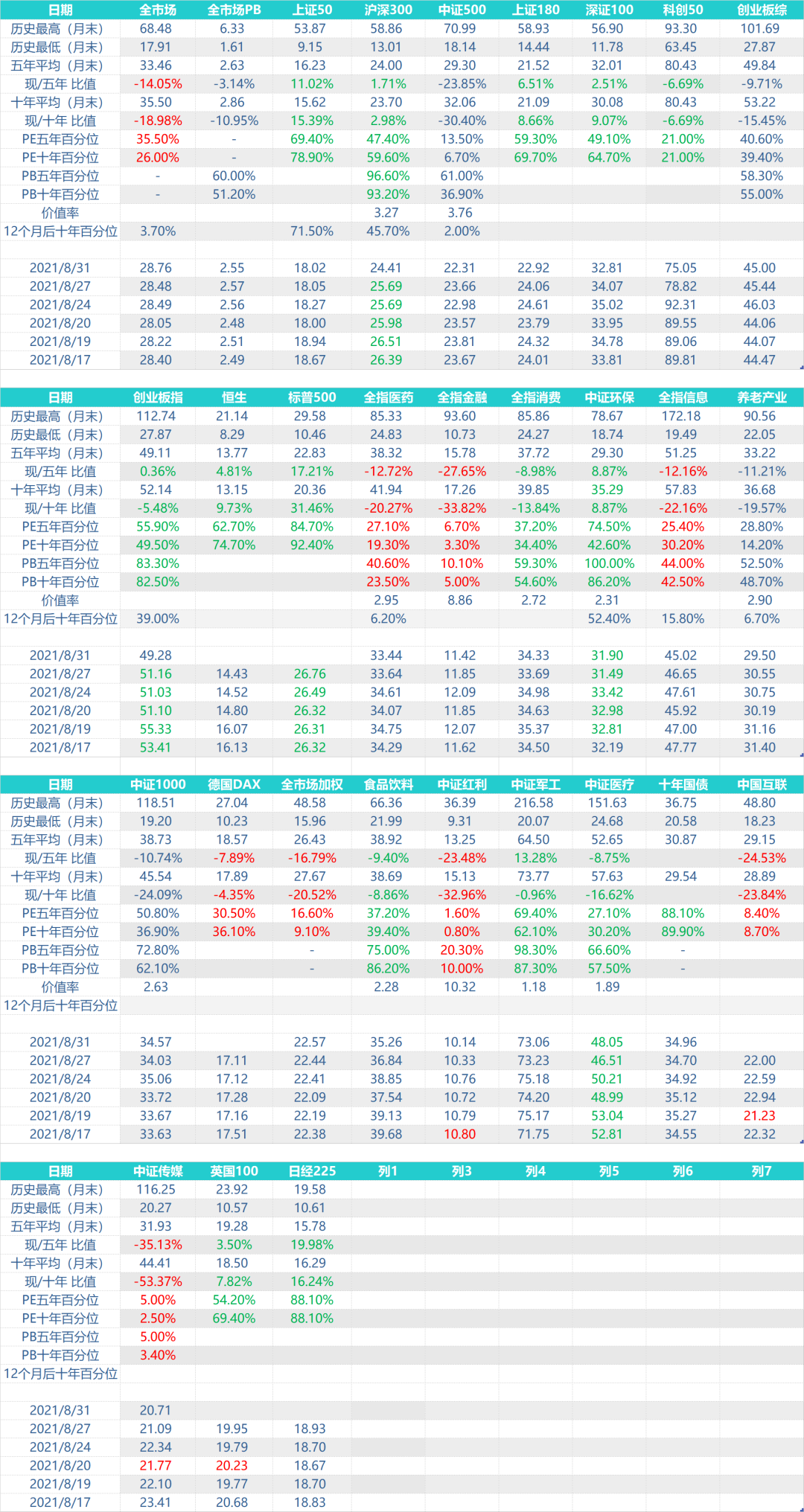

全市场方面,增速18%+;

300,25%+;

500,25左右;

1000,15%+;

科创50,30%+;

创业板指,30%+。

从我个人的角度,完全不理解科创50这样的品种,怎么会把估值干到80倍,甚至100倍的。

这个估值,这个PEG,我一分钱都不会买,无论它能涨多少。

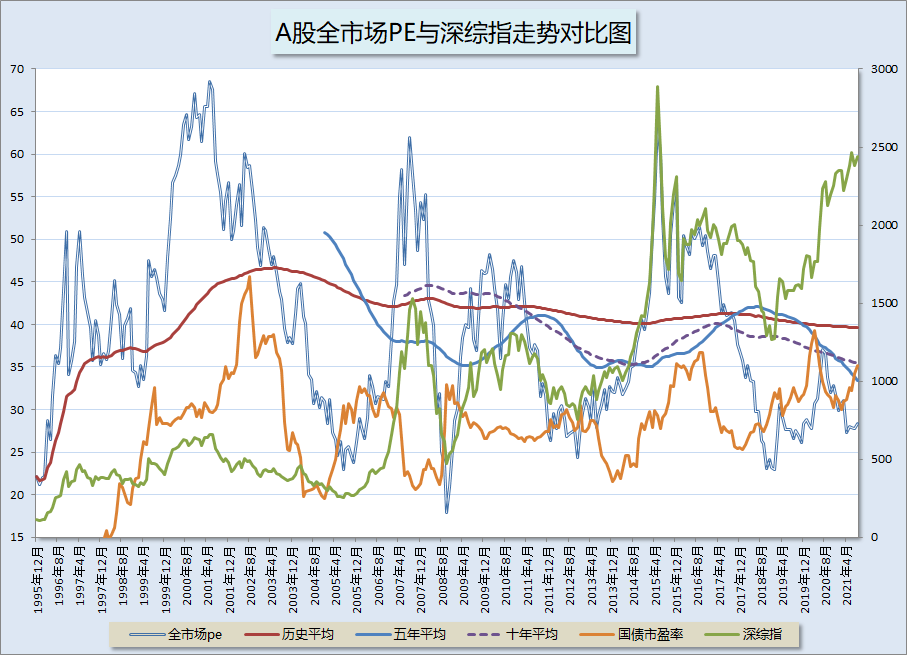

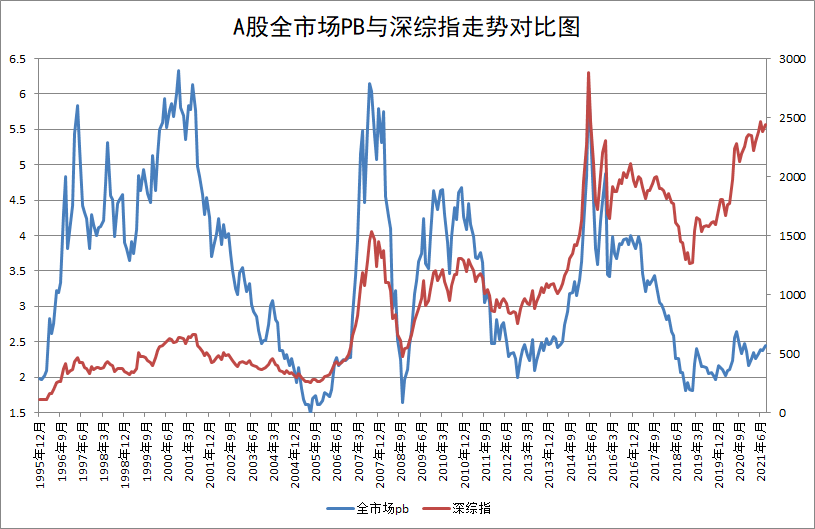

最后,今年的环境与往年不同,所以各位观察PE百分位的时候,一定要结合PB看,不要被一个数据蒙蔽了双眼。