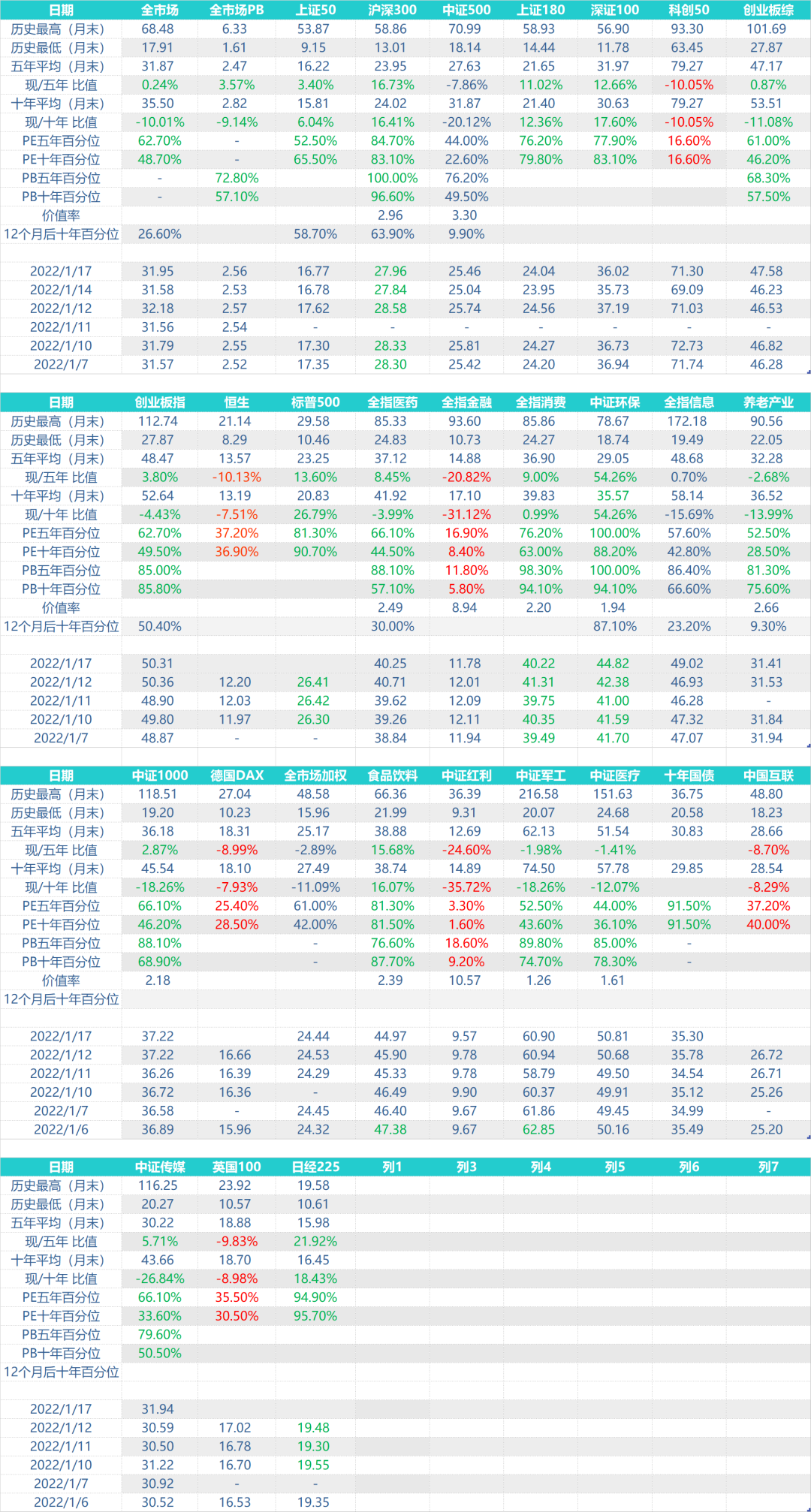

说明:注:恒生指数数据推送较慢,大多数情况只能更新前一天数据。

创业板“十年数值”从2009年10月开始取值现处百分位表示今天的估值在历史上所处百分位。例如85%,代表比历史上85%的时间都贵。

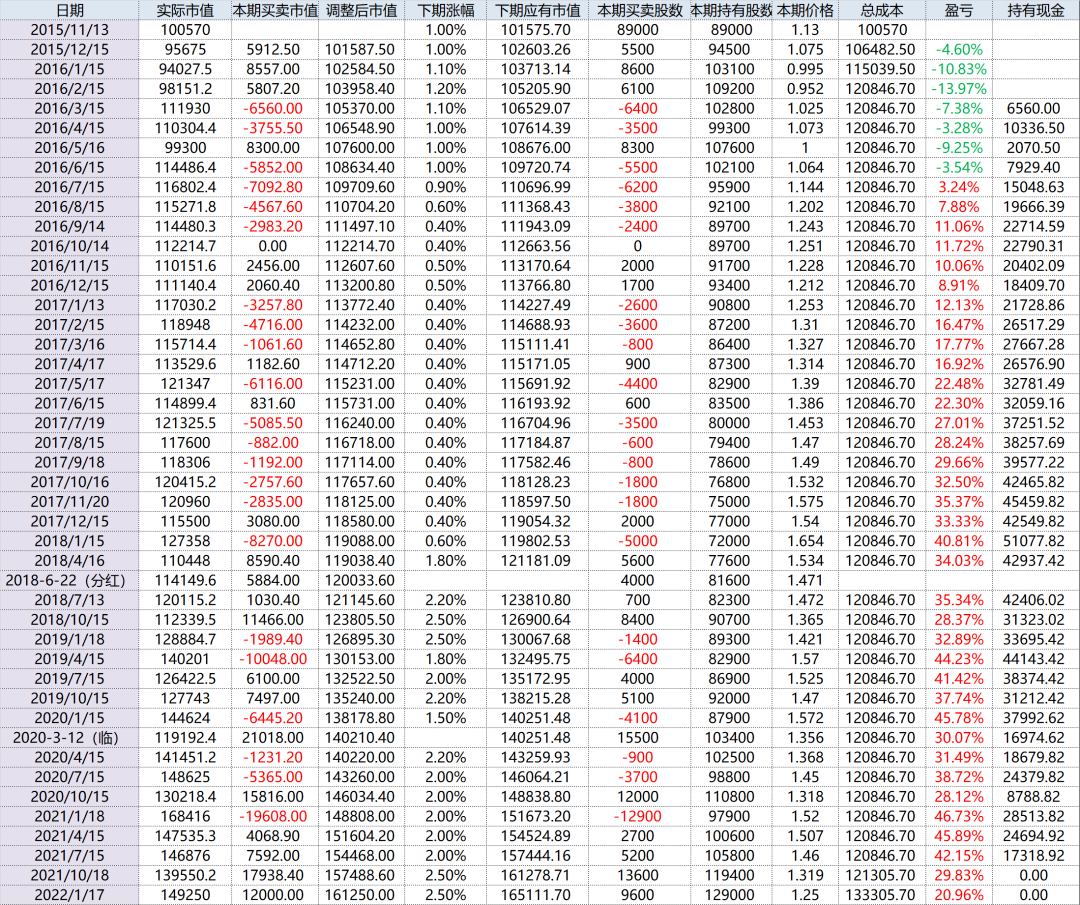

恒生目标市值定期调整日。非常惨的一个收益率,六年时间,21%收益率,投了个寂寞。

非常有意思的是,在投资5年的时候,也就是2021年1月,策略收益率达到了47%。

如果从那个时候看,5年收益率47是很不错的,年化超过9%。但是一年后,6年年化收益率急降至3.5%左右。

这其实非常有意思。往更深一层去思考,会发现一个很有意思的问题,即基金或者策略的评价的问题。

2020年,有人在我微博评论,说红利的近1个月、近3个月、近1年、近3年收益率都不行,还买这么多,太差了。关于这个问题,我当时就给了回复,也在邮件中详细的谈过。

一年后,再去看红利的近1个月、近3个月、近1年、近3年收益率,会发现排名急剧升高,突然变成了一个看起来短期长期都非常好的指数。

还有环保。如果你在2020年4月去看环保的排名,你会发现它的1个月、近3个月、近1年、近3年收益率排名会特别特别差,应该是全市场最后的。但过了一年多,它绝对是排在前列。甚至在近3年、5年的排名中,也是前列。

为什么会这样?因为你以为自己看了近一个月是短期,还看了近3年5年是长期,其实,你看的一直是短期!

如果一个品种最近表现好,那么它的“近”几个月,几年都会好。而如果相反,则“近”几个月几年都会差。问题就出现在这个“近”字上。

你在一个品种表现差的时候,怎么看它都会差。很多人就会不理解,你为什么要持有表现差的品种?他们永远不会明白的是,今天的差不代表未来差,今天的好也不代表未来好。

那么,到底该如何评价一个基金或者一个策略呢。

我的方法,是观察它每一个时间段的表现。在牛市中怎么样,在熊市中怎么样。

一个策略,是否能够长期跑赢基准。如果能,那么它就是成功的。至于绝对收益率,等它涨起来再看就好了。毫无疑问,基本操作都是低买高卖,恒生的目标市值策略是成功的。